La industria de Entre Ríos muestra señales de recuperación, pero hay cautela por el futuro

La industria de Entre Ríos muestra señales de recuperación, pero hay cautela por el futuro

El mayor peso relativo de la industria alimentaria representa una tendencia más estable en la situación provincial respecto de la nacional. Más empresas mostraron mejores indicadores de producción y ventas, pero se registra una desaceleración. Hay pesimismo de cara a lo que se viene, según la encuesta del Centro de Estudios de la UIA (CEU).

El Centro de Estudios de la Unión Industrial Argentina (UIA) publicó los resultados de la II Encuesta del año, en la que se releva la situación coyuntural, así como las principales variables del impacto del Covid-19 y las medidas sanitarias en el sector industrial. En términos de la coyuntura de este 2021, el estudio refleja a nivel nacional una recuperación continuada en los primeros meses del año, pero con perspectivas de desaceleración hacia mediados, atento a las mayores restricciones.

Producción y ventas

En este sentido, en dicho informe (reflejados hacia datos de abril-mayo de este año) se destaca la recuperación de los niveles de producción y ventas en los primeros meses del año. Aumentó el porcentaje de empresas con subas de la producción a 28,6% (enero: 24,7%) y se redujo el de empresas con caídas a 27,9% (versus el 33,9% de enero).

En tanto, un 27,6% indicó recuperación de las ventas. Si bien un 34,6% de las empresas manifestó caídas en esta variable, se trató de una ligera mejora respecto de enero.

Por otro lado, a diferencia del mercado interno, las ventas externas siguen un poco más comprometidas. El 25,6% de las empresas registró una reducción y sólo el 15,2% indicó mayores exportaciones.

En términos provinciales, los resultados de Entre Ríos arrojan una mirada en la misma tendencia, con mejoras en la cantidad de empresas con recuperación de sus niveles de producción y ventas. Ello da cuenta de una mayor estabilidad respecto a las tendencias nacionales, sobre todo por el mayor peso relativo de la industria alimentaria.

Empleo

Según el estudio, la situación del empleo también refleja una mejoría debido al aumento en la producción. En el total del país el porcentaje de empresas con incremento de la dotación de personal aumentó a 20,1%, y superó al porcentaje de empresas con caídas (10,5%).

La suba en este indicador se focalizó en empresas con mejor desempeño de las ventas, aunque entre ellas solamente una de cada tres aumentó su dotación.

En Entre Ríos, de las industrias abarcadas por la encuesta de UIA, el 15% incrementó su plantilla de personal, mientras que la mayoría de las industrias mantuvieron estables sus niveles de empleo.

Dificultades y proyecciones

Pese a la mejora de la situación general, a nivel nacional persisten algunas dificultades y atrasos en los pagos. Un 34,7% de las industrias manifestó inconvenientes para pagar la totalidad de sus impuestos; el 21,7% dio cuenta de dificultades en los compromisos financieros, el 26% acumuló atrasos con proveedores, el 15,6% no pudo pagar tarifas de servicios públicos, y el 8,3% no pudo hacer frente al pago de la totalidad de los salarios.

En cambio, en Entre Ríos esta situación prácticamente no se identifica en los establecimientos encuestados, donde el porcentaje de empresas con dificultades de pagos es muy bajo.

Por otra parte, en cuanto a las expectativas, una de cada dos industrias del país cree que habrá una mejora en la situación de su empresa. No obstante, todavía permanece más rezagada la expectativa de mejora en la situación económica del país.

En tanto, a nivel provincial entre el 30% y 40% de las industrias consultadas prevé que su situación empresaria esté mejor dentro de un año, mientras que sólo una de cada cinco prevé que la situación del país mejore.

Los industriales de Entre Ríos, preocupados por la falta de incentivos para la generación de empleo privado

Los industriales de Entre Ríos, preocupados por la falta de incentivos para la generación de empleo privado

En base a datos oficiales, la UIER elaboró un informe comparativo de la Región Centro sobre el empleo privado. Del análisis se puede observar una gran disparidad, con un menor desarrollo del sector en Entre Ríos respecto de Córdoba y Santa Fe, lo cual supone un enorme desafío impulsar políticas para revertir esta tendencia.

La Unión Industrial de Entre Ríos (UIER) elaboró un informe comparativo respecto de la generación de empleo privado en la Región Centro, en el que se advierte por el menor desarrollo de Entre Ríos respecto de Santa Fe y Córdoba. En ese sentido, la entidad manifiesta su preocupación respecto a la necesidad de generación de políticas de promoción que incentiven la creación de trabajo registrado.

Las dificultades para generar inversiones productivas es uno de los principales problemas en la actualidad. En Entre Ríos los indicadores de empleo, si tomamos tan solo la última década, dan cuenta de un claro estancamiento del empleo privado. Abordar esta problemática estructural es clave para impulsar el crecimiento de la producción, del valor agregado y la generación de trabajo privado en forma constante.

Sobre este aspecto, se identifica una asimetría hacia dentro de la Región Centro. Las provincias de Santa Fe y Córdoba presentan un mayor grado de desarrollo relativo, con mayores niveles de industrialización y profundización de sus cadenas de valor, mayor inserción internacional de sus producciones y mayor participación de los eslabones industriales.

Datos

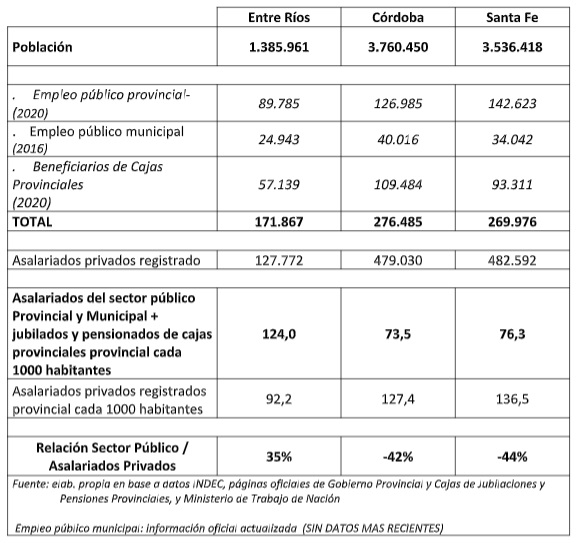

La tabla con datos oficiales expone las principales variables comparativas. En primer lugar, las proyecciones poblacionales de INDEC para el año 2020 resaltan que en Entre Ríos habitan 1,3 millones de personas, mientras en Córdoba 3,7 millones y Santa Fe 3,5 millones.

Asimismo, se informa que en el sector privado trabajan 127 mil personas en Entre Ríos, mientras en Córdoba hay 479 mil y Santa Fe 482 mil, según el Ministerio de Trabajo de Nación. Estos datos reflejan que, cada mil habitantes, en Entre Ríos hay 92,2 asalariados registrados privados, cuando en Córdoba hay 127,4 y Santa Fe 136,5.

Por otro lado, como se puede ver en la Tabla 1, el empleo del sector público de cada provincia muestra una situación contraria. En Entre Ríos, la planta de personal del Gobierno provincial + Municipal + Pasivos provinciales es de 171 mil personas, mientras en Córdoba hay 276 mil y Santa Fe 269 mil, según los Portales de Transparencia de cada gobierno, enmarcados en la Ley de Responsabilidad Fiscal.

Tabla 1: Población, empleo público y privado de provincias de la Región Centro. 2020

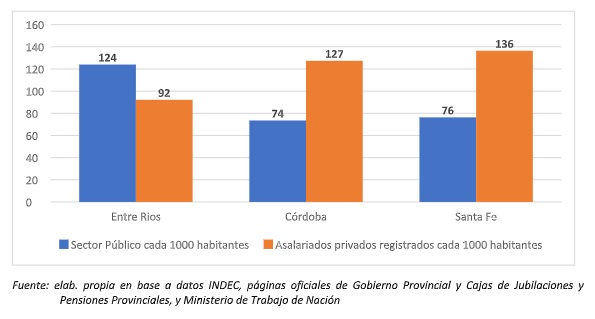

Si uno compara estos valores con la población de cada provincia encuentra que Entre Ríos tiene 124 (asalariados + jubilados) cada 1000 habitantes, mientras en Córdoba hay 73,5 y Santa Fe 76,3.

Gráfico 1: Empleo público y privado cada 1000 habitantes

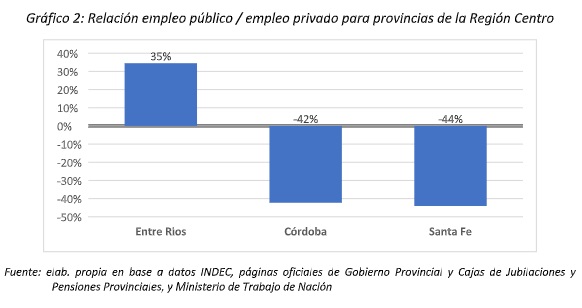

Asimismo, si se compara los niveles de empleo público con la cantidad de asalariados del sector privado registrado vemos que existe una distancia significativa entre las provincias, reflejando la necesidad de un mayor desarrollo del sector privado entrerriano. En nuestra provincia el empleo público provincial y municipal significa 35% más que el nivel de asalariados registrados del sector privado, mientras que en Córdoba y Santa Fe esta relación es inversa, siendo el empleo público 42% y 44% respectivamente menor que el del sector privado como se ve el cuadro 2.

Gráfico 2: Relación empleo público / empleo privado para provincias de la Región Centro

Conclusiones

Si bien nuestra provincia tiene características distintas a las comparadas, las grandes asimetrías mostradas no sólo deben explicarse por estas.

Es clave para un mejor desarrollo provincial que se fortalezca el sector privado, en especial el industrial, con la posibilidad de incrementar las inversiones y dar valor agregado, con la consiguiente generación de empleo.

La complejidad de la tarea no se resuelve con voluntarismo, es necesario la generación de políticas de Estado y un fuerte compromiso del sector público y privado en llevarlas adelante. Si no “repensamos el rol del estado como un facilitador y articulador sobre la base de un plan” para que Entre Ríos sea atractiva con un desarrollo real del sector privado, nuestra realidad no cambiará y seguiremos muy lejos de las provincias hermanas de la Región Centro.

Diagnóstico sectorial y regional: un análisis de la situación nacional y provincial

Diagnóstico sectorial y regional: un análisis de la situación nacional y provincial

El Centro de Estudios de la Unión Industrial Argentina publicó el Informe Especial “Diagnóstico sectorial y regional: agenda laboral” a través del trabajo de campo realizado mediante encuestas a industrias de todo el país. Luego de un 2020 de severas dificultades, los primeros meses del 2021 se identifican algunos signos de reactivación, aunque persisten incertidumbres en el sector.

En este sentido, el 25% de las industrias, tanto a nivel nacional como provincial, registraron un aumento de su nivel de producción en el primer mes de este año respecto al promedio del último trimestre 2020, mientras que el 35% a nivel nacional y el 39% a nivel provincial registraron menores niveles de producción.

Las ventas internas también reflejan esta parcial recuperación, ya que el 26% de las industrias del país incrementaron sus ventas en enero 2021 mientras que en el 37% las mismas disminuyeron. En la provincia, el 19% de las empresas consultadas repuntaron sus ventas en el primer mes respecto del trimestre anterior, mientras que el 48% de los casos disminuyó.

Las exportaciones, tanto a nivel nacional como provincial, han reflejado el impacto de la pandemia con una caída a lo largo del último año. Por un lado, a nivel nacional el 27% de las empresas destacó que sus exportaciones cayeron en enero respecto al trimestre anterior, mientras que a nivel provincial se refleja en el 28% de los casos, lo que da cuenta de la continuidad de las dificultades para la reactivación del comercio exterior.

La cadena de pago se ha recuperado luego de las dificultades observadas meses atrás, ya que un menor porcentaje de industrias presentan problemas para hacer frente a sus distintos pagos. Aún así, persiste un 22% de industrias que no pudieron pagar sus impuestos en enero, el 15% sus compromisos financieros, tanto a nivel nacional como provincial.

Esta recuperación en la situación económica de algunas industrias de Entre Ríos todavía presenta dificultades para aumentar los niveles de empleo. El 74% de las industrias de la provincia consideran que, de no mediar las regulaciones en torno a la prohibición de despidos y suspensiones, y doble indemnización, aumentaría su dotación de personal.

Asimismo, también se resalta ampliamente que los principales factores que afectan a la contratación de personal en el mediano plazo son los juicios por despidos (68% considera afecta ampliamente en Entre Ríos y 26% que afecta levemente) y la incertidumbre macroeconómica (62% consideran que afecta ampliamente y 35% levemente).

Por último, el 2020 ha dejado nuevos costos que las empresas han incorporado. Entre ellos se destaca que el 40% hace cargo del traslado del personal tanto a nivel nacional como provincial, así como la realización de test para detectar Covid en casos sospechosos.

Expectativas y situación general

En cuanto a la evaluación de la situación general que realizan las empresas, el 35% de las industrias, tanto a nivel nacional como provincial, evalúan que ha sido mejor respecto del año anterior, y el 50% esperan que este año sea mejor.

Asimismo, estos valores son similares al evaluar el sector de su actividad: el 30% evalúa su año como mejor al anterior, y el 50% espera que el presente sea mejor al anterior, tanto a nivel nacional como en Entre Ríos. En contrario, en la provincia un mayor porcentaje de industrias evaluaron en forma más negativa la situación del país: mientras el 12% de las industrias a nivel nacional encontraron la situación económica de Argentina como mejor a la del año anterior, en Entre Ríos solo el 6% lo evaluaron de dicha forma.

Asimismo, a nivel nacional el 36% espera que mejore la situación económica del país, mientras que en Entre Ríos solo lo evalúa de esta forma el 27%.

La industria de Entre Ríos cerró 2020 con niveles dispares de producción y ventas

La industria de Entre Ríos cerró 2020 con niveles dispares de producción y ventas

Según un Informe de Coyuntura elaborado por la UIER, mientras los sectores esenciales pudieron mejorar sus niveles de producción y ventas, otros establecimientos no esenciales sintieron los embates de la pandemia. Hay cautela a la hora de las proyecciones para 2021.

El Área de Monitoreo Industrial de la Unión Industrial de Entre Ríos (UIER) elaboró un nuevo Informe de Coyuntura, en el que da cuenta del balance productivo de las empresas de la provincia en 2020. En ese sentido, del relevamiento se concluye que la situación de los establecimientos ha sido muy dispar.

La pandemia fue el evento extraordinario que alternó la dinámica productiva y generó diversas situaciones. Por un lado, algunas empresas consideradas esenciales pudieron registrar un aumento fuerte de su producción y ventas, a la vez que los sectores no esenciales sufrieron contracciones que acumularon importantes dificultades.

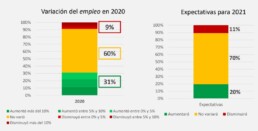

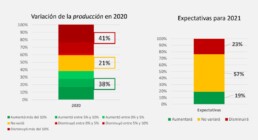

En Entre Ríos, según la encuesta realizada por la UIER, el 41% de las industrias consultadas disminuyó su nivel de producción y el 39% sus cantidades vendidas, mientras en el 38% y 43% aumentaron respectivamente dichas variables. Ahora bien, de cara a 2021, las perspectivas para estas dos dimensiones encuentran un núcleo del 30% de industrias que prevén caídas, mientras el 50% espera que se mantengan y 20% que aumenten.

Disparidades

El relevamiento también da cuenta de otras disparidades. Si bien la situación provocó por un lado un impacto menor en los niveles de empleo, con menor cantidad de empresas que los hayan disminuido (9%) y un 31% que los aumentó, por otro lado, este impacto afectó principalmente a las horas trabajadas en las industrias, con un 24% de las mismas que trabajó menos horas y un 39% que las mantuvo.

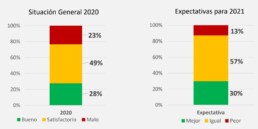

Estos escenarios se reflejan también en la evaluación de su Situación General de 2020 para la empresa, ya que el 49% lo evaluó como satisfactoria, y el resto se divide entre los que lo evalúan como bueno o malo de forma pareja. En tanto, para 2021, el 57% espera que su situación general sea igual, mientras el 30% espera que sea mejor.

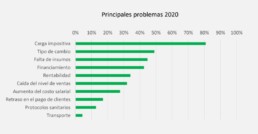

Independientemente de estas diferencias, permanecen muchas dificultades en las industrias y son relativamente comunes a los distintos sectores. Por ello, a la hora de evaluar los principales problemas que las afectan, se resalta la presión impositiva principalmente (81%), y en menor medida el tipo de cambio (49%), la falta de insumos (45%) y el acceso al financiamiento (43%).

Últimas Noticias

La UIER destacó el crecimiento industrial de Crespo y puso en valor el potencial de la provincia

La UIER destacó el crecimiento industrial de Crespo y puso en valor el potencial de la provincia

En el Día de la Industria, la entidad participó de la charla virtual que organizó la Municipalidad de Crespo, donde se pusieron sobre la mesa datos estadísticos del sector en la localidad, además de analizar la situación provincial.

La Unión Industrial de Entre Ríos (UIER) participó el pasado 2 de septiembre de las actividades con motivo del Día de la Industria que organizó la Municipalidad de Crespo junto con la Asociación Civil Parque Industrial de Crespo. «Situación y perspectiva industrial de Entre Ríos en el contexto de la emergencia sanitaria», fue el título del encuentro, en el que los disertantes pusieron en valor el potencial del sector en la ciudad y la coyuntura actual en la provincia.

Tras la bienvenida del intendente Darío Schneider, el presidente de la UIER, Leandro Garciandía, resaltó que «Crespo es la síntesis de lo que debería ser nuestro país» por el encadenamiento para el agregado de valor y la generación de empleo genuino. «La industria es uno de los mayores multiplicadores de empleo y se lo puede ver en Crespo con la complementación de las industrias», sostuvo.

En esta línea, de cara a la reactivación en la pospandemia, Garciandía planteó que «el camino es de la inversión privada, del desarrollo privado que aporte riqueza y un Estado que administre bien los recursos y promueva políticas de desarrollo». Sobre ello, hizo un análisis de las incertidumbres persistentes en la macroeconomía del país y la importancia que adquieren las medidas del Gobierno nacional para dar los primeros pasos hacia una salida de la crisis.

Potencial

Gonzalo Sosa, titular de la Oficina de Estadística Municipal, brindó un panorama de la industria local en el contexto de Covid-19. Tras realizar un repaso del escenario de caída de actividad a nivel nacional, puso el foco en Crespo, con datos propios. Según indicó, ocho de cada diez trabajadores son del sector privado y la industria representa el 29% del empleo registrado, sobre un total de 182 empresas del sector.

Durante su exposición, valoró el crecimiento de la industria crespense en los últimos ocho años, que motivó un aumento del 64% del consumo de energía y un incremento de la incidencia en las ventas a nivel local, al pasar del 22,7% al 33,6%. Destacó la mejora en la capacidad productiva -sobre todo de rubros alimenticios- y una mayor participación de las industrias locales en el mercado provincial y nacional.

Para poner en contexto respecto de la situación provincial, Gabriel Weidmann, encargado del Área de Monitoreo Industrial de la UIER, recordó la estructura productiva de Entre Ríos, del que la industria explica el 17% del PBG (Producto Bruto Geográfico), con 30.000 empleos directos y 90.000 indirectos, con una remuneración mayor al promedio de los asalariados. Señaló además la importancia que adquieren las empresas dedicadas al procesamiento de carne, aserraderos, alimentos, metalmecánica y farmacéuticas.

Por otro lado, Weidmann hizo un análisis sobre la coyuntura en momentos de pandemia, con caídas de actividad que llegaron al 30% y un promedio en el primer semestre que osciló en el 15% en el orden nacional. Asimismo, marcó los cambios en la demanda, sobre todo a partir de junio que se comenzaron a mostrar señales de reactivación en sectores no esenciales. En ese marco y para pensar en la etapa que se viene, propuso pensar en tres factores clave: comercio exterior, empleo y nuevos problemas, que serán determinantes de cara al proceso de pospandemia.

Ver conferencia:

Últimas Noticias

La industria en Entre Ríos repuntó levemente en junio tras un fuerte parate, pero persiste la incertidumbre

La industria en Entre Ríos repuntó levemente en junio tras un fuerte parate, pero persiste la incertidumbre

Según el relevamiento realizado por la Unión Industrial de Entre Ríos, muchas empresas no esenciales, que debieron interrumpir totalmente sus trabajos por la cuarentena, pudieron reactivarse en junio y registrar una leve mejora. Sin embargo, no hay una evaluación clara sobre el escenario actual y se carecen de previsiones para los próximos meses.

La Unión Industrial de Entre Ríos (UIER) realizó una nueva encuesta en junio para relevar el nivel de actividad de los distintos sectores productivos de la provincia, que vienen manifestando distintas realidades en medio de la pandemia. Del estudio realizado se observa un leve repunte de sectores no esenciales que debieron paralizar su producción por la cuarentena, aunque persiste una gran incertidumbre de cara a los próximos meses, ante un escenario extremadamente dinámico y complejo.

En el sexto mes del año, los rubros esenciales pudieron continuar trabajando sin interrupciones, cada uno con sus distintas particularidades sectoriales y con mayor capacidad para sobrellevar la situación. En tanto, algunos establecimientos de rubros no esenciales registraron un cambio de tendencia favorable que generó un alivio para sostener las empresas en tiempos críticos, sobre todo tras enfrentar una profunda caída de los niveles de producción y ventas.

En relación a este último aspecto y de acuerdo a las consultas efectuadas a los representantes de las industrias entrerrianas, se desconoce si el repunte registrado por las empresas consideradas no esenciales responde a una mejora real en la situación económica o si se trata de un rebote temporal luego de haber registrado un histórico parate en medio de la pandemia. Por ello, los empresarios son cautos a la hora de realizar previsiones para los próximos meses.

En este contexto, si bien la mayoría de los establecimientos fabriles pudo abonar los sueldos y el medio Salario Anual Complementario (SAC) durante el mes de junio, muchas de las empresas comprendidas en los rubros no esenciales debieron recurrir a distintas alternativas de financiamiento, la ayuda del Estado a través del Programa de Asistencia al Trabajo y la Producción (ATP), pagos en cuotas y el uso de recursos propios.

Fabricación de aberturas

Las empresas que fabrican aberturas en Entre Ríos mejoraron con respecto a los meses previos debido a una demanda reactivada en esta coyuntura. Los niveles de actividad son prácticamente similares al mismo mes del año pasado.

En este sentido, las ventas se recuperaron e incluso hay empresas en mejor situación que el año pasado en lo que respecta a este mes puntual. Se observa una mejora de la demanda de Entre Ríos y otros puntos del país, a excepción de Buenos Aires que cayeron los pedidos y obligó a generar nuevos clientes, además de que sus competidores tienen más restricciones para trabajar y se abrió el mercado en forma temporal.

Por todo ello, este mes se pudieron cubrir los costos, pagar sueldos y aguinaldos, en algunos casos con ayuda a través del ATP y herramientas crediticias. No obstante, hay cautela respecto de qué sucederá los próximos meses.

Por otro lado, se advierte que en algunas empresas más grandes tuvieron problemas para conseguir insumos importados a raíz de las medidas del Banco Central. También se observaron situaciones de dumping que perjudicó a firmas entrerrianas.

Fabricación de acoplados, semiacoplados y vehículos

El sector logró reactivarse pero se da una situación dispar y compleja, aún sin poder recuperarse totalmente. Algunas empresas pudieron aumentar un 30% en producción y hasta un 80% en ventas, pero también hay otras que sufren una caída interanual de producción del 30% y de ventas del 50%.

En este contexto la mayoría no alcanza a cubrir los costos y realiza grandes esfuerzos para cumplir con el pago de sueldos y aguinaldos en tiempo y forma. Para ello, las empresas solicitaron la ayuda del ATP, gestionaron créditos del 24% y debieron hacer uso de recursos propios y aportes de propietarios. Hay casos incluso de acceso al mercado de capitales para financiar los déficits.

Fabricación de muebles

El sector tuvo una leve mejora respecto del mes anterior pero en general siguen trabajando a una capacidad instalada menor. La realidad de las empresas es dispar, aunque existen fábricas con caída de producción y ventas de entre el 10, 15, 30 y 35% respecto del mismo mes del año pasado.

También hay ejemplos de industrias que pudieron aumentar su actividad respecto de 2019 y trabajan por encima del punto de equilibrio, con impulso de cierta reactivación de la construcción. No obstante, el nivel de comparación interanual también es bajo.

En este contexto, se pagaron sueldos y aguinaldos, algunas con el aporte del ATP, créditos al 24% y recursos propios que permitieron cubrir costos.

Metalúrgicas

A pesar de cierta reactivación en junio, las empresas metalúrgicas siguen atravesando un momento complejo, con caída de los niveles de producción y ventas que alcanzan entre el 50 y el 70% de la actividad generada en el mismo mes del año pasado.

En general, las industrias de este sector no cubren la totalidad de los costos, con dificultades para pagar en tiempo y forma la totalidad de los sueldos y el medio aguinaldo. Por ello, debieron recurrir en algunos casos a los programas de asistencia de Nación, créditos y otros instrumentos bancarios, además de recursos propios.

Minerales no metálicos

La situación del sector tuvo una muy leve mejora respecto de mayo debido a una tenue demanda de la construcción y refacciones del hogar, aunque el nivel de comparación sigue siendo relativo dada la profunda recesión.

Hay empresas importantes de la provincia que apenas trabajaron a un 25% del nivel presupuestado, y no hay expectativas claras de cuándo podrán retomar la actividad con mayor fuerza, sobre todo de Buenos Aires que es el principal demandante.

En estas circunstancias, los costos no se cubrieron y las empresas acudieron a distintas herramientas financieras para pagar sueldos y aguinaldos.

Fundición de metal

El nivel de actividad de junio siguió estando en términos prácticamente similares al mes anterior, con empresas que registran hasta un 50% de caída de la producción y ventas, por menor demanda del mercado interno y exportaciones.

Desde el sector observan un importante desafío el tener que sostener las empresas en estas circunstancias, debido a los problemas para cubrir los costos básicos. Hay incertidumbre por lo que pueda suceder con Vaca Muerta.

Medicamentos

Este sector esencial no ha dejado de trabajar y se mantienen con niveles de producción y ventas normales, incluso en algunos casos mejores que el mismo mes del año pasado. No obstante, también hay empresas que registran una caída del 10% de la facturación, sobre todo de aquellas ligadas a las exportaciones.

Los costos se cubrieron sin inconvenientes y hay empresas con procesos de inversión en marcha. Por otro lado, también se registraron algunas dificultades logísticas para aquellos que realizan ventas al exterior.

Software

La industria del software continuó trabajando prácticamente al mismo nivel, con empresas que pudieron incluso duplicar su producción y ventas respecto del año pasado. En algunos casos sí hubo estimaciones anuales que bajaron, aunque sigue habiendo una demanda del exterior que sostiene el trabajo.

No obstante, se presentan desafíos. Algunas firmas comienzan a sufrir problemas por el desdoblamiento cambiario, lo cual quita competitividad al sector frente a otras empresas en el exterior, además de tener inconvenientes con el abastecimiento de insumos para desarrollar tecnología.

Sector avícola

La producción de pollos se mantiene en los mismos niveles que junio del año pasado dado que se trata de una actividad esencial, cuya demanda se sostiene.

No obstante, se registra una caída de la facturación por baja de precios. A nivel internacional, en promedio hubo una disminución del 15% y a nivel nacional del 5%.

En este escenario, el sector enfrenta problemas de rentabilidad ante el congelamiento de precios internos que, en ocasiones, generan problemas para cubrir costos que siguen aumentando.

Sector bovino

Por ser esencial, la actividad no se paralizó y el ritmo de producción fue similar a niveles normales. No obstante, algunas ventas bajaron hasta un 20%, por problemas de precios en el mercado interno.

Al respecto, las industrias dan cuenta de una reconfiguración de los mercados en el país por problemas para llegar a ciertos destinos ante estrictos controles por el coronavirus. La preocupación pasa por el cierre de algunos distritos, lo cual repercutirá sobre ventas finales.

Sector porcino

El sector mantuvo niveles de actividad similares a mayo, con empresas que sostuvieron la producción y otras que pudieron aumentarla gradualmente, atento a los cambios que se produjeron en cuarentena de los mercados.

Algunos canales de venta de cerdos prácticamente desaparecieron, sobre todo ligados a la industria chacinadora por la crisis de la hotelería y gastronomía. Por otro lado, aumentaron los canales de venta más directo a través de cortes ofrecidos al público, lo cual posibilitó compensar la baja de venta de fiambres y embutidos.

En general, se pudieron cubrir los costos, aunque también hay empresas que tienen problemas debido a que se mantiene una significativa caída de precios en toda la cadena.

Sector ovícola

La producción de huevos en Entre Ríos se mantiene e incluso hay empresas con mayor demanda que el mismo mes del año pasado y por encima de lo esperado. Sin embargo, se generan problemas en la facturación final.

En relación a este aspecto, el sector advierte por problemas de precios, debido a que el congelamiento de los valores a marzo no posibilita cubrir los costos totales.

Por otra parte, se registran inconvenientes con el acceso al mercado cambiario para realizar pagos anticipados de importaciones de maquinarias y piezas de los equipos que requieren mantenimiento.

Sector arrocero

En junio, el sector siguió trabajando intensamente, sin interrupciones ante la creciente demanda del mercado interno. Las empresas entrerrianas arroceras pudieron cubrir costos.

La producción y procesamiento industrial del arroz mantiene una tendencia creciente. Al aumento del mercado interno se sumaron factores externos que motivaron una sobre demanda y suba de precios.

Sector citrícola

El sector continuó trabajando por una demanda sostenida del mercado interno, aunque algunas empresas con niveles inferiores por problemas de abastecimiento de frutas.

De este modo, comienzan a manifestarse en la industria las consecuencias de la menor producción de cítricos en la zona. Influye la caída del 30% de la cosecha en la zona y la venta directa en el mercado de frutas.

En este contexto, las ventas de la industria citrícola en junio están en una situación levemente en baja, caída cercana al 10%, aunque los precios están mejor que el año pasado, lo que posibilita cubrir costos sin inconvenientes.

Sector lácteo

El sector esencial continuó trabajando en junio al mismo ritmo, en un contexto de cambios de demanda en el mercado. Algunas empresas que elaboran leche en polvo, incluso, incrementaron más de un 20% su producción interanual por los pedidos sostenidos para asistencia social.

No obstante, también hay casos de empresas lácteas más grandes, vinculadas a las exportaciones, que si bien mantuvieron el nivel de producción, registraron una caída del 20% en las ventas, debido fundamentalmente a la baja de precios y cambios de la demanda de ciertos quesos.

En términos generales, las industrias consultadas cubrieron costos, pero debieron afrontar incrementos de los insumos, con acceso a líneas de financiamiento.

Biodiésel

La producción de biodiésel en Entre Ríos siguió prácticamente paralizada desde fines del año pasado. Si bien hubo algún nivel de actividad, fue prácticamente insignificante para los volúmenes habituales.

Los establecimientos del sector siguen sin poder cubrir los costos y deben ser compensados con aportes del Estado, financiamiento y con recursos propios.

El sector tiene intenciones de reactivarse, pero se ven imposibilitados por el congelamiento de precios de venta, los vaivenes de las políticas y variaciones del tipo de cambio.

Aserraderos

El sector continuó trabajando a un ritmo aceptable, con posibilidades de colocar los productos en el mercado. Algunas empresas reorientaron su producción a elementos de mayor valor agregado y calidad para sostener ventas y eso posibilitó crecer en facturación.

De todos modos, permanecen los problemas que afectan al sector, como la baja competitividad de Entre Ríos ante elevados costos de energía, superior a provincias como Corrientes.

Por otro lado, se registran ciertos inconvenientes para la compra de materias primas a valores dolarizados. Muchas de las herramientas que se utilizan son importadas, por lo cual impactan las restricciones del Banco Central.

Papel y packaging

Durante el mes de junio, el sector continuó trabajando a buen ritmo en algunas empresas ligadas a otras cadenas esenciales. De todos modos, hay firmas cuya producción bajó un poco respecto del año pasado y de meses previos, aunque sin llegar a ser una situación preocupante.

Las ventas siguen siendo normales, con precios que se mantienen en un buen nivel y permiten sostener las operatorias sin mayores inconvenientes.

Por otra parte, algunas empresas tienen dificultades ante las medidas restrictivas del Banco Central, que provocan desabastecimiento de materias primas que no se producen en el país.

Molienda

Este sector esencial continúa trabajando intensamente, por una demanda sostenida por ser alimentos esenciales que, incluso, obligó a aumentar la producción en molinos de distintos tamaños durante el mes de junio.

De todas maneras, hay una pérdida de rentabilidad por las dificultades para actualizar los precios de venta ante los mayores costos.

Los sueldos y aguinaldos se han podido abonar sin inconvenientes.

La pandemia impactó en todos los sectores industriales de Entre Ríos

La pandemia impactó en todos los sectores industriales de Entre Ríos

Con sus particularidades, la mayoría de las empresas de la provincia sufre caídas en los niveles de producción y ventas, altos costos productivos y problemas de precios, además de severas dificultades para acceder a financiamiento y cadenas de pago rotas. Ante este panorama, el escenario futuro se presenta incierto.

La pandemia del Covid-19 profundizó la crisis en la economía argentina y Entre Ríos no estuvo exenta. Todos los sectores industriales sienten el fuerte impacto de las medidas adoptadas para frenar el virus, a pesar de que el perfil agroindustrial morigeró la crisis en algunos rubros esenciales. De todos modos, la mayoría de las empresas atraviesan severas dificultades para producir, con significativas caídas de ventas, problemas en los precios para cubrir los altos costos y trabas para acceder al financiamiento.

En medio de este escenario todavía incierto respecto de las dramáticas consecuencias que está provocando el coronavirus en el mundo, la Unión Industrial de Entre Ríos (UIER) realizó un relevamiento por sectores. Los empresarios de la provincia plantearon las problemáticas que los afectan, muchas de ellas comunes por formar parte de un mismo contexto, con variables macroeconómicas y financieras críticas que definen las particulares reglas de juego del momento. Además, coinciden en advertir las malas perspectivas que se proyectan, ante los cambios que vislumbra todo el sistema de comercialización.

Si bien los establecimientos alimenticios, farmacéuticos y de packaging continuaron activos, en muchas empresas el nivel de actividad fue nulo y paulatinamente están retornando al trabajo. En este período, la mayoría priorizó recursos para pagar salarios en detrimento de otros costos fijos. También se presentaron importantes problemas financieros, con cortes en la cadena de pagos por rebote de cheques y necesidad de financiamiento, aunque no todos pudieron acceder a las líneas de crédito.

Al realizar un análisis sobre las proyecciones en el corto y mediano plazo, las industrias entrerrianas vislumbran dificultades para reactivar sus actividades, más aún aquellos sectores que vienen de una profunda recesión. Quienes tienen alcance en el mercado externo, los desconcierta la reconfiguración de la economía internacional, con caída de la demanda y de los precios. Del mismo modo, se cuestiona el atraso cambiario que comienza nuevamente a reflejar la Argentina, frente a la competitividad de otros países.

Sectores alimenticios

Entre Ríos cuenta con importantes industrias vinculadas a la actividad primaria, que en términos generales se ven menos afectadas porque no interrumpieron su producción. De todos modos, se presentan problemáticas específicas, como puede ser en la cadena de las carnes y en las economías regionales, muchas de las cuales derivan de la misma dinámica sectorial.

La avicultura se encuentra con una oferta variada para el mercado interno, pero con una reducción de ventas en el mercado externo, ante la caída de la demanda mundial y las devaluaciones asimétricas con otros países. El pollo bajó su precio a nivel local y sostiene el nivel de ventas, con menor rentabilidad. En este escenario, estiman que comenzará a haber un sobrestock que podría acarrear problemas de producción. De todos modos, el panorama sigue siendo incierto. El huevo fresco, por su parte, registra un aumento sostenido del precio y la demanda, conforme los cambios de hábitos en cuarentena.

La cadena porcina sufre un problema de sobreoferta por una significativa caída de la demanda, fundamentalmente de los cortes que llegan a los frigoríficos. Los productores están con sobrestock de madres y registran una baja importante de los precios que dificulta hacer frente a los costos. Por ello, todo el sector, incluido Entre Ríos, decidió lanzar una campaña nacional para fomentar el consumo con cortes más populares.

En tanto, la industria vinculada a la ganadería vacuna se mantiene relativamente estable, con un proceso de autorregulación que depende de los cortes locales y de exportación. Los precios se mantienen sin sobresaltos por el momento, aunque temen una baja en góndola que afecte a toda la cadena, lo que podría acarrear problemas de producción por la suba de costos. Las compras desde China vuelven a generar expectativas en el sector.

La industria lechera sufre modificaciones en el mercado local, ante cambios en los hábitos de consumo, por selectividad de marcas y precios estables. La demanda se sostiene por leche fluida, leche en polvo y yogurt, incluso con pedidos del Estado. Además, lo quesos más vendidos, por ser más baratos, son el cremoso, port salut y en barra; en tanto, los productos premium están paralizados. Por otro lado, estiman que puede haber un sobrestock en los próximos meses, que acarreará problemas de producción, por la caída de demanda también del mercado externo, sobre todo de Brasil.

La cadena arrocera, por su parte, atraviesa una grave crisis debido a que sus indicadores están en caída desde hace varios meses, fundamentalmente por elevados costos de producción y disminución del área sembrada. En el marco del Covid-19, al igual que el trigo, escapó de la lógica del resto de los commodities y no retrocedió en el precio internacional. En términos de exportación la demanda estuvo sostenida y hubo una importante demanda interna en góndola.

Por su parte, la citricultura sigue con dificultades propias del sector, aunque con mejoras en términos de precios y exportaciones, lo que mejora las proyecciones. De todas formas, a las economías regionales les es común el impacto de los gastos de energía, la presión fiscal y de la mano de obra intensiva.

Otros sectores

La provincia cuenta con diversos sectores productivos no alimenticios que sienten de distinta forma el impacto de la cuarentena. Dentro de los considerados esenciales están los laboratorios, muchos de los cuales continuaron con su nivel de producción. Incluso, estos establecimientos readaptaron sus procesos para dar respuesta a la demanda que genera el mismo Estado, para garantizar insumos básicos como alcohol en gel y medicamentos de primera necesidad.

La industria del packaging, de la papelería y el cartón también pudieron trabajar durante este período, con niveles aceptables, por estar vinculados directamente a la provisión de insumos para otros rubros esenciales. Sin embargo, genera preocupación la merma relativa que están sufriendo otras industrias en todo el país, principalmente aquellas que están paralizadas o que están retornando muy lentamente. Incluso, a la incertidumbre en el plano nacional se suman los interrogantes en los mercados externos y por el atraso cambiario.

Por su parte, la industria maderera siente el impacto negativo por la importante caída de la demanda, sobre todo ante la paralización de la construcción. Sólo el 30% de los aserraderos se mantuvo activo y la cadena de pagos está rota, con más del 60% de los cheques rechazados. Incluso, en otro orden, se registró una significativa caída de las ventas de muebles: el 75% de las fábricas tuvo mermas superiores al 70%.

Del mismo modo, las industrias mineras vinculadas a la construcción sufren una fuerte caída de la demanda por la paralización de obras públicas y privadas, elementalmente de aquellas concentradas en Buenos Aires. Si bien estaban habilitadas para trabajar, hay empresas de la provincia que registran caídas de facturación que alcanzan hasta el 90% en abril.

Por otro lado, la metalúrgica vinculada a la fabricación de remolques y maquinaria agrícola trabaja con niveles aceptables, ante una demanda relativamente sostenida. De todos modos, enfrentan problemas de precios a la baja que complican la ecuación frente a los costos, además de tener severos problemas de financiación. El futuro, una vez más, se presenta incierto para el sector.

En otro orden, hubo empresas industriales de la provincia que no pudieron trabajar durante más de un mes de cuarentena por no ser consideradas esenciales, lo que implicó un fuerte impacto en la caída total de sus ingresos. Dentro de este grupo están las fábricas de aberturas, de insumos de acero y materiales para baño y cocina, entre otras industrias metalúrgicas.

Por la cuarentena, el 88% de las industrias entrerrianas sufre atrasos de cobros y el 70% disminuyó ventas

Por la cuarentena, el 88% de las industrias entrerrianas sufre atrasos de cobros y el 70% disminuyó ventas

Según el Informe de Coyuntura elaborado por la Unión Industrial de Entre Ríos (UIER), la medida oficial de aislamiento social agravó la situación de la mayoría de las empresas productivas. Más de la mitad de las industrias de la provincia ya registraban caídas en los niveles de producción y de ventas durante el primer trimestre del año.

El Área de Monitoreo Industrial de la Unión Industrial de Entre Ríos (UIER) elaboró un nuevo Informe de Coyuntura para el primer trimestre de 2020. Allí se advierte por el escenario crítico que atraviesa la mayoría de los establecimientos, con caídas en los niveles de producción y ventas que se agravaron aún más a partir de la cuarentena obligatoria que dispuso el Gobierno nacional para morigerar el avance del coronavirus.

De acuerdo a las consultas realizadas a las empresas productivas de todo el territorio provincial, el 88% identificó que el principal impacto que sufren es el atraso de los cobros, lo que se suma al rechazo de cheques, dificultades financieras, entre otros problemas relacionados. Del mismo modo, la caída de ventas ya se empieza a sentir, por lo que el 70% de las industrias consultadas lo destacan como un problema importante.

Si bien existen empresas de la provincia que continúan trabajando con todas las medidas de seguridad e higiene exigidas por los organismos sanitarios, por otro lado las industrias advierten por la imposibilidad de funcionar, ya sea desde mantener cerrada la planta hasta la disminución del personal disponible, en un 60%. Respecto de este punto, el informe precisa que del total de empleados abarcados, el 8,5% es considerada población de riesgo.

Asimismo, en relación a las medidas implementadas ante la pandemia, el 59% respondió que realizan teletrabajo o home office, el 41% redujo los grupos de trabajo y llevó a otras alternativas para reducir la aglomeración del personal de las plantas. Todo ello, además, se complementó con charlas y capacitaciones a los trabajadores, para restringir el intercambio de elementos de trabajo, entre otras situaciones. De igual modo, muchas empresas también debieron cerrar sus plantas temporalmente e incluso adelantar vacaciones.

Primer trimestre

La UIER relevó además la situación en todo el período de enero a marzo de este año. Los datos arrojados indican que los primeros tres meses de 2020 reflejan un aumento importante de industrias con caídas en sus niveles de producción y ventas, lo cual empeoró la situación delicada que transitaban.

Precisamente, el 58% de las industrias consultadas disminuyó su nivel de producción en el primer trimestre, lo que representa 20 puntos porcentuales más que el trimestre anterior. Sólo el 15% de los establecimientos aumentó su nivel de producción. Respecto de las ventas, el 54% de las industrias declaró disminuir el nivel de comercialización, lo que representa 16 puntos porcentuales más que el trimestre anterior.

Por otro lado, la situación actual ha generado un primer impacto en las horas trabajadas de las industrias consultadas, pero se han mantenido los niveles de empleo. El 36% de las industrias consultadas declaró disminuir las horas trabajadas, por encima del trimestre anterior. En tanto, el 13% aseguró que disminuyó el nivel de empleo, valor similar a los observados en trimestres anteriores; mientras que el 70% lo destacó como estable.

Expectativas

En este contexto, del abanico de industrias provinciales consultadas, el 24% evaluó al primer trimestre como bueno, el 46% como satisfactorio y el 30% restante como malo. De todas maneras, en este escenario, el 64% espera para el segundo trimestre que su situación sea peor, mientras el 20% cree que continuará igual y solo el 16% que mejore.

Respecto de la producción y las ventas, más del 65% de las industrias espera una disminución. Del mismo modo, más del 50% anticipa que caerán las horas trabajadas y la utilización de la capacidad instalada, reflejando una merma de sus variables operativas. En esta sintonía, el 33% de las empresas consultadas prevé reducir sus niveles de empleo en el próximo trimestre.

Con diferencias entre sectores, la industria en Entre Ríos tiene dificultades para pagar salarios y el aguinaldo

Con diferencias entre sectores, la industria en Entre Ríos tiene dificultades para pagar salarios y el aguinaldo

La Unión Industrial de Entre Ríos relevó a fines de mayo el nivel de producción y ventas de las empresas, en el que se advierten problemas en aquellos sectores que no fueron considerados esenciales en cuarentena. La mayoría accedió a programas nacionales para completar el pago de haberes. Hay dudas de cómo afrontar el aguinaldo, elementalmente las industrias no exceptuadas.

Con el objetivo de relevar el impacto de la cuarentena en los diversos sectores productivos de la provincia, la Unión Industrial de Entre Ríos (UIER) realizó un informe detallado sobre el nivel de actividad y ventas de las empresas a fines de mayo, la mayoría con habilitaciones para reabrir. Al respecto, del estudio se concluye primero que las diferencias radican entre aquellos sectores esenciales que no paralizaron sus plantas, en relación a los que no fueron considerados esenciales y debieron interrumpir sus tareas.

Los principales sectores que registraron fuertes caídas en sus niveles de producción y ventas son los fabricantes de materiales de construcción, aberturas y muebles, además de las metalúrgicas, fábricas de acoplados, fundición de metales, aserraderos, textiles y plantas de biodiésel. Los que pudieron reactivarse en mayo, lo hicieron a una capacidad muy baja, con caídas interanuales de entre el 30 y 70%. En tanto, los rubros alimenticios, de medicamentos y software atravesaron el mes con mejores condiciones, aunque también registran problemas propios de sus mercados, con dificultades de precios y cobranzas.

En este contexto complejo, casi el 60% de las empresas consultadas debió solicitar ayuda a través del Programa de Asistencia al Trabajo y la Producción (ATP) para poder hacer frente a los salarios. Asimismo, dentro de las fuentes de financiamiento necesarias que requirieron para cubrir los déficits, el 40% solicitó alguna de las distintas líneas de créditos con tasas al 24%. En menor proporción, también debieron acudir a recursos propios para equilibrar las cuentas en mayo.

Por otro lado, consultados por el medio Salario Anual Complementario (SAC) que debe abonarse en junio, el 60% aseguró que podrá pagarlo con mucho esfuerzo –fundamentalmente industrias esenciales–, mientras que el 40% restante reconoció que no está en condiciones de poder pagarlo. Sobre este aspecto, entre las alternativas que barajan es poder pagar el aguinaldo en cuotas o tomar algún crédito para financiarlo. Al mismo tiempo, esperan conocer la evolución de las ventas hasta el momento en que deban abonarlo y también aguardan novedades por parte del Gobierno nacional para brindar asistencia.

En este escenario, es común a todas las cadenas productivas, sean o no esenciales, la preocupación por la fuerte recesión, la inflación y la variación del tipo de cambio, que terminará impactando en el incremento de costos. La pérdida de rentabilidad también es un problema que se observa con atención, sobre todo en sectores que directamente están trabajando a pérdida y no tienen certidumbre de cuándo se va a revertir la situación. A ello se suma la presión tributaria y la falta de financiamiento.

Fabricación de aberturas

La producción de aberturas se reactivó en mayo, tras ser exceptuados de la cuarentena. Los niveles de actividad registran caídas de entre 40 y 50% interanual, al igual que las ventas logradas. Incluso, hay industrias más pequeñas que sufren una caída de facturación de hasta un 65% comparado con el mismo mes de 2019.

Fundamentalmente, estas empresas sufren la fuerte baja de demanda de la construcción que no termina de arrancar, sobre todo quienes tienen un porcentaje importante del mercado en Buenos Aires. Algunas firmas realizaron nuevas líneas de producción vinculadas al Covid-19, pero no compensan la caída de los principales productos de ventas.

Con esta situación, las empresas tuvieron dos meses seguidos sin cubrir costos y recién en mayo se reactivaron parcialmente, aunque con dificultades persistentes e incluso suspensiones de personal por convenio. Hay incertidumbre por posibles aumentos de costos por problemas futuros de importación de materias primas.

Fabricación de acoplados, semiacoplados y vehículos

El sector logró reactivarse en mayo, tras un fuerte parate. En general, hubo caídas de actividad de hasta un 50%, sobre todo las empresas más pequeñas. Algunas firmas más grandes registraron un crecimiento comparado con los meses previos, aunque por demandas puntuales de la coyuntura que hicieron crecer los indicadores entre un 70 y 80%. No obstante, en general las ventas disminuyeron entre un 50 y 60% interanual.

La mayoría de las empresas comercializa en Buenos Aires, Entre Ríos, Santa Fe y Córdoba, con contracciones del mercado. De todos modos, la demanda que hubo se sostuvo por estar ligados fundamentalmente al campo. Si bien hubo algunos desarrollos vinculados a situaciones de la cuarentena, no son representativos en volumen.

Con este nivel de actividad, las empresas pudieron cubrir costos luego de dos meses sin trabajo, pero persisten las dificultades. Además, hay incertidumbre por la demanda futura e incluso dudas respecto de las importaciones de insumos.

Fabricación de muebles

El sector retomó su actividad en mayo y registró diferentes niveles de caída, según tamaños de empresas y mercados. En general, trabajaron a un nivel de entre el 60 y 80% de su trabajo habitual, aunque hay casos de firmas que apenas alcanzaron el 30% de la capacidad.

Por contracción del mercado interno que es el principal demandante, las ventas disminuyeron entre un 30 y 40% interanual. Algunas empresas más chicas vendieron apenas el 30% de lo habitual, con acumulación de stocks. Tampoco hubo posibilidad de readaptación a nuevas demandas que permitiera morigerar la caída.

Ante esta situación, la mayoría tuvo problemas para cubrir costos y persisten las dificultades a futuro por un escenario recesivo, sobre todo tras estar más de un mes parados.

Metalúrgicas

En mayo, este sector no esencial se reactivó muy lentamente. A pesar de la habilitación, algunas empresas estuvieron prácticamente sin producción porque tenían stocks. Otras empresas registraron caídas de entre el 30 y 40% interanual en su actividad. Incluso, algunas están trabajando al 40% de su capacidad, con suspensiones de personal.

En la misma proporción, algunas empresas registraron disminución de ventas de entre el 30 y 40%. También hay casos puntuales que venden entre el 15% y 40% del nivel habitual. Esto se debe a la baja demanda de Buenos Aires, primordialmente. Algunas ventas se sostuvieron por estar vinculadas a frigoríficos que no pararon su producción. Las escasas posibilidades de readaptación a nuevas demandas por el Covid-19 no compensaron la crisis.

Por este motivo, la mayoría de las firmas metalúrgicas no cubrió costos. Dado el tipo de productos y la forma de comercialización, también advierten por graves problemas financieros en la cadena, con aumento de cheques rechazados, lo que hará difícil la reactivación.

Minerales no metálicos

A pesar de estar exceptuados del aislamiento, la caída del sector fue histórica. Hubo empresas con importantes mermas del nivel de producción, que alcanzó apenas el 18% del trabajo esperado.

Las ventas también se derrumbaron en la misma proporción, fundamentalmente por ser una industria ligada a la construcción –que sigue con una fuerte contracción pública y privada- y por tener como principal mercado al Gran Buenos Aires.

Con este panorama, los costos no se cubrieron y debieron ser financiados a través de distintas herramientas. Hasta que no se reactiven las inversiones en obras, la demanda seguirá contraída.

Fundición de metal

En Entre Ríos, este sector trabajó a un 60% de su capacidad aproximadamente, con ventas que representaron entre un 20 y 30% del nivel habitual.

Entre otros motivos, se debe a la caída del mercado interno, sobre todo de empresas que venían trabajando en vinculación con Vaca Muerta, además de haber retracciones en las exportaciones. En este escenario, los costos tampoco se cubrieron.

Textil

Este sector, que viene atravesando una fuerte crisis en los últimos años, está teniendo severas dificultades para poder reactivarse. Incluso, hubo empresas que en mayo directamente no trabajaron y las ventas fueron prácticamente nulas.

Algunas firmas se readaptaron para confeccionar barbijos y otros elementos sanitarios, aunque fueron insignificantes facturaciones que no compensaron la caída. De este modo, la mayoría no cubrió costos y debió acudir a la ayuda del Estado y financiamiento bancario para poder saldar salarios y otros servicios prioritarios.

Tras un 2019 crítico, el sector había registrado un leve repunte, sobre todo en marzo, que se vio coartado por la cuarentena. Tras el parate, es incierta la nueva etapa de cara a los próximos meses.

Medicamentos

Es un sector esencial que no dejó de trabajar. De hecho, algunas empresas registraron un crecimiento de producción y ventas del 20% por avanzar en nuevos desarrollos. No obstante, también hay empresas que tuvieron caídas de entre el 20 y 25%, más ligadas a exportaciones.

En este escenario, en general no hubo problemas para cubrir costos, aunque sí se suscitan problemas por las variaciones del tipo de cambio que hicieron disminuir la rentabilidad.

Cabe destacar que en Entre Ríos algunos laboratorios en este contexto de pandemia se readaptaron a nuevas demandas para producir alcohol en gel, cabinas sanitizantes, entre otros desarrollos e innovaciones en proceso.

Software

Este sector siguió trabajando y registró un crecimiento del 20% en el nivel de actividad y de ventas, si se compara con el mismo mes de 2019. No obstante, esto no significó una suba de la facturación, sino que se mantuvo estable.

Las empresas de software, cuyo principal mercado está en Estados Unidos y otros países, pudieron cubrir todos sus costos y abonar sin problemas los salarios.

Respecto de las nuevas demandas, en general no hubo cambios, aunque se presentaron nuevos clientes que requirieron servicios de e-commerce por la cuarentena.

Sector avícola

La avicultura fue una industria esencial que no interrumpió su trabajo. En términos interanuales, la faena creció en volumen entre el 2 y 5% en algunas empresas, mientras que otras mantienen mismos niveles que 2019. En tanto, en volumen, hay empresas que crecieron entre 8 y 10% interanual, otras que sostienen el mismo nivel de ventas o, en su defecto, tuvieron una leve caída.

En general las empresas cubrieron los costos en mayo, aunque también hay situaciones de pérdidas de rentabilidad porque si bien los volúmenes de ventas son superiores o relativamente similares, se registra una fuerte caída de precios. La demanda interna creció, mientras que algunas exportaciones tienen problemas que comienzan lentamente a revertirse.

Por otro lado, ante un mercado interno con mayor demanda, algunas empresas modificaron sistemas productivos para producir pollos más grandes, acorde al consumo de hogares argentinos.

Sector bovino

El sector no paralizó la actividad por ser esencial y en mayo logró estabilizarse, tras sufrir algunos problemas el mes anterior. Quienes realizan exportaciones, registraron un crecimiento de producción y ventas de hasta el 25% interanual. No obstante, algunas empresas más ligadas al mercado interno presentaron entre un 15 y 20% menos del nivel de actividad esperado, por una contracción del mercado ligado a la gastronomía y hotelería.

En general se cubrieron, sobre todo las firmas con presencia en el mercado externo, aunque hubo algunas situaciones de reacomodamiento de las variables las primeras semanas que generó inestabilidades. Las empresas ligadas al mercado interno tuvieron problemas para cubrir costos y priorizaron salarios.

Sector porcino

Este sector esencial no dejó de trabajar, aunque en el mercado sufrió importantes cambios. Si bien algunas empresas tuvieron un crecimiento de entre el 10 y 15% interanual de producción y ventas, con menor rentabilidad, otras empresas sufrieron caídas de entre el 30 y 40%.

Estas diferencias se deben a que, por un lado, aumentó la demanda de cortes frescos en carnicerías que fueron aprovechados por aquellas empresas que tienen una integración con la cadena final; y por otro lado, hubo fuertes caídas de hasta un 40% de la demanda de la industria chacinadora.

En general, cubrieron los costos quienes mantuvieron el nivel de producción y ventas, pero hubo problemas de otras empresas por menores ventas y una significativa caída de precios. Cabe señalar que el impacto que sufre el sector por la menor demanda de los frigoríficos que producen fiambres, ante la inactividad de la hotelería y gastronomía.

Sector ovícola

La producción de huevos fue considerada esencial y no se dejó de producir. De todos modos, hubo cambios en el mercado, con empresas que registraron caídas de actividad y ventas del 10% si se compara con el nivel del mismo mes de 2019.

Si bien la demanda de los hogares por los hábitos de la cuarentena disparó el consumo de huevos frescos, el sector sintió la paralización de compras de hoteles y restaurantes que no están consumiendo el huevo industrial, lo cual no terminó de compensar la situación y no todos los costos se cubrieron.

Sector arrocero

La industria arrocera continuó trabajando. Ante la suba de la demanda en cuarentena, en algunas empresas se sobrepasó la capacidad de producción. Al respecto, las ventas crecieron al máximo de la capacidad de producción.

El mercado primordialmente demandó más arroz, que compensó la baja de otros productos como snacks, harina de arroz, entre otros. Esto posibilitó cubrir todos los costos. De todas formas, cabe recordar que el sector viene arrastrando problemas de endeudamiento previos a la pandemia, entre otras problemáticas ligadas a la producción en caída.

Sector citrícola

El sector industrial de la citricultura tuvo un nivel de trabajo relativamente normal, sin sobresaltos. Incluso, algunas empresas trabajaron con una capacidad de producción y ventas mejor que el mismo mes de 2019. Fundamentalmente, se debe a que el mercado interno es el principal demandante y se encuentra en un buen momento, con suba de precios de la fruta.

En este contexto, las empresas pudieron pagar los salarios en tiempo y forma, incluso haciendo frente a recomposiciones salariales. Se pudieron abonar sin necesidad de ayuda estatal, aunque sí con financiamiento. Respecto de aguinaldo, adelantaron que no habrá problemas para abonarlos.

Lácteos

Es un sector esencial que no se paralizó, aunque se presentaron cambios en la demanda durante los días de confinamiento. Algunas empresas que comercializan leche en polvo tuvieron un crecimiento de producción del 30%, aunque hay otras firmas más grandes que registran caídas del 30% en el nivel de actividad, sobre todo por la merma de demanda de otros productos más elaborados.

En este sentido, algunas empresas de la provincia crecieron 30% en facturación comparado con 2019, sobre todo por demanda del Estado para asistencia social de productos esenciales. Otras empresas más grandes, con llegada también al mercado externo, registran caídas del 40% interanual en la facturación, con precios que no han variado desde el año pasado y que no alcanzan a compensar los volúmenes.

En términos generales, las industrias consultadas cubrieron costos, pero debieron afrontar incrementos de los insumos y hasta debieron recurrir a financiamiento.

Cabe destacar que se modificaron las demandas en cuarentena. Se registran más ventas de quesos blandos, como cremosos, port salut y magros, además de leche en polvo por mayores compras de los Estados. Hay problemas con las exportaciones.

Biodiésel

La producción de biodiésel en Entre Ríos está prácticamente paralizada desde fines del año pasado, sin ventas porque el precio regulado del producto no alcanza a cubrir los costos.

En este contexto, los establecimientos del sector no cubren directamente los costos y deben ser cubiertos por otras empresas que tienen integración entre eslabones de la cadena.

El sector tampoco observa en el corto plazo posibilidades de reactivación, por los vaivenes de las políticas y variaciones del tipo de cambio.

Aserraderos

El sector no fue considerado esencial y retomó lentamente la actividad. En mayo sufrió caídas de producción de hasta el 30% respecto del nivel de meses previos y ventas que también bajaron un 35%. Los costos, en este contexto, no fueron cubiertos y se debió recurrir a financiamiento.

La caída de demanda del mercado externo en términos de volúmenes, además de otras contracciones en el mercado interno, generó complicaciones. Se está produciendo también una reconfiguración de las demandas de pallets según tipos de madera.

Papel y packaging

Hay empresas del sector que no interrumpieron su trabajo, debido a estar ligados a otras cadenas esenciales, sobre todo alimenticias y de higiene. Al respecto, registraron un aumento de entre el 7 y 8% en producción y ventas comparados en términos interanuales. De todos modos, hay casos de firmas más chicas que trabajaron al 80%, con una caída del 20% de ventas.

En cuarentena, aumentó la demanda en la Argentina y también de otros países para la fabricación de envases flexibles para productos de higiene y desinfección. Las demandas de las cadenas alimenticias fueron sostenidas.

En general, los costos se pudieron cubrir y no hubo importantes sobresaltos como sí tuvieron otros sectores industriales.

Molienda

El sector continuó trabajando a buen ritmo, sin interrumpir su trabajo. Hay empresas incluso chicas que trabajaron a toda la capacidad de producción y no variaron sus ventas respecto de los meses previos a la cuarentena.

En este contexto, en general no se presentaron problemas para poder hacer frente al pago de salarios y no habría inconvenientes de afrontar el aguinaldo en junio.

El ausentismo laboral en las industrias entrerrianas está por debajo del 3%

El ausentismo laboral en las industrias entrerrianas está por debajo del 3%

El informe de la Unión Industrial de Entre Ríos señala que los valores porcentuales de 2019 se mantuvieron prácticamente similares a estimaciones previas. Según la encuesta realizada en empresas de la provincia, el lunes sigue siendo el día de mayor cantidad de faltas.

El Departamento de Recursos Humanos de la Unión Industrial de Entre Ríos (UIER) llevó a cabo una nueva Encuesta de Ausentismo Laboral correspondiente a 2019, que da cuenta de distintos aspectos de esta situación. A través de consultas realizadas a las industrias socias de la entidad, los datos arrojaron resultados similares a años anteriores.

Precisamente, según el estudio, se ha identificado que la mayoría de las industrias presentan niveles de ausentismo entre el 2% y 2,9%, es decir, inferiores al 3%, lo que presenta una coherencia con lo observado en estimaciones previas. En casos puntuales hay un nivel mayor, pero nunca supera el 9%.

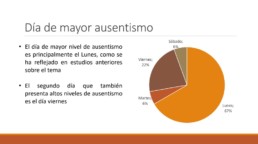

Causas, días y sectores

Por otro lado, se precisó que la principal causa identificada por las industrias ha sido la de enfermedades inculpables, y en menor medida los accidentes laborales y los problemas personales. Asimismo, se identificó que el día de mayores niveles de ausentismo es el lunes, seguido por los viernes.

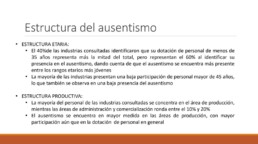

En relación a las edades y sectores, el ausentismo industrial de Entre Ríos se concentra en mayor medida en los rangos etarios más jóvenes, menores de 35 años; mientras que se identifica una mayor presencia de esta situación en el sector de la producción -donde se concentra la mayor parte del plantel-, y en menor medida en administración y comercialización.

Soluciones

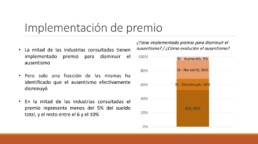

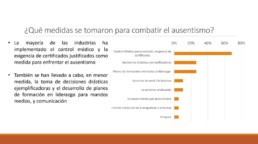

Ante esta problemática, el informe también da cuenta que la mitad de los establecimientos decidió implementar como política empresarial un premio para disminuir el ausentismo, pero solo una fracción ha observado mejora en los indicadores correspondientes.

Respecto de este tema, la principal medida que se llevó a cabo para disminuir el ausentismo fueron los controles médicos y pedido de certificados, y en menor medida las decisiones drásticas ejemplificadoras y planes de formación en liderazgo para mandos medios.